داكوتا تظهر علنًا لتقديم خدمات مصرفية لمودعي العملات الرقمية – اكتشف المزيد!

ستقدم Dakota عوائد بناءً على الإقراض عبر بروتوكولات التمويل اللامركزي للتغلب على عيوب المقرضين المركزيين.

تأسيس الشركة والفريق التنفيذي

تأسست الشركة بواسطة فريق يتكون من مسؤولين سابقين في Airbnb وAnchorage وCoinbase. تستهدف الشركة الأعمال التجارية، والتي ستدفع رسومًا شهرية.

بداية المشروع وتحليل السوق

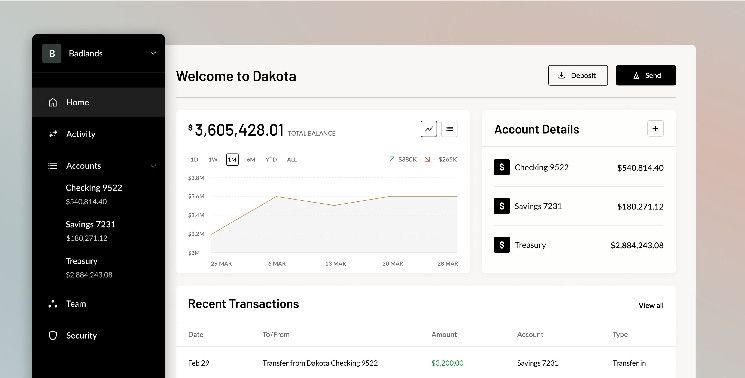

ظهرت Dakota، التي تصف نفسها كبنك للعملات المشفرة يسعى لإصلاح انعكاسات المقرضين المركزيين مثل Celsius وBlockFi، في الأضواء يوم الأربعاء. تقدم الشركة، التي أسسها عدد من المسؤولين السابقين في Airbnb وAnchorage وCoinbase Custody، خدمات إدارة الخزانة والإقراض والدفع للأعمال التجارية التي تدفع رسومًا شهرية وتحصل على الوصول إلى منصة تتيح لهم إقراض العملات المشفرة المودعة عبر مجموعة مختارة من بروتوكولات التمويل اللامركزي (DeFi).

نموذج العمل المختلف

يختلف النموذج عن المقرضين المركزيين السابقين مثل Celsius Network، التي تقدمت بطلب إفلاس في يوليو 2022، وBlockFi، التي اتبعت الخطى بعد أربعة أشهر، يقول الرئيس التنفيذي ريان بوزارث. في تلك الحالات، كانت الشركات تقف في مركز العملية: تستقبل الودائع، تقرضها وتحصل على رسوم من مدفوعات الفائدة.

في Dakota، يتخذ العملاء قرار الإقراض ويختارون بروتوكول التمويل اللامركزي (DeFi) الذي يرغبون في استخدامه. تتراوح الرسوم الشهرية بين 150 و1500 دولار، ويمكن للعملاء الذين يختارون إقراض ودائعهم تحقيق عوائد تصل إلى 9%. سيحصل حاملو العملات المستقرة على عائد بناءً على سندات الخزانة الأمريكية.

الشفافية والمخاطر

قال بوزارث، الذي كان سابقًا الرئيس التنفيذي في Coinbase Custody، في مقابلة: “أكبر فرق بالنسبة لنا هو أننا نقرض فقط عبر بروتوكولات التمويل اللامركزي، لذلك لا يوجد إقراض مركزي”. “هناك اعتراف بأن بروتوكولات DeFi تحمل بعض المخاطر، لكنها شفافة على الأقل، إنها مخاطر عقد ذكي”.

بينما تبدو Dakota فكرة جديدة تحل مشكلة، فإن صناعة العملات المشفرة ما زالت تعالج الجروح الناتجة عن انهيار شركات مثل Celsius وBlockFi وFTX. تقدمت Celsius بطلب إفلاس في يوليو 2022 بالرغم من امتلاكها 12 مليار دولار من الأصول تحت الإدارة قبل شهرين. تسببت مشكلة الشركة في تحديد عائد مفرط الطموح بنسبة 17%، مما دفع الشركة لاستخدام سلاسل الكتل الأحدث والأكثر خطورة مثل Terra.

أدى الإفلاس في النهاية، مثل BlockFi، إلى ترك مئات الآلاف من الدائنين في حالة غموض حول ما إذا كانت ودائعهم ستعاد.

الشفافية في التمويل اللامركزي

مع DeFi، هناك درجة أكبر من الشفافية، يقول بوزارث، مشيرًا إلى بروتوكول الإقراض DeFi Aave. “إذا نظرت إلى التراجع الأخير، فقد عمل [Aave] بشكل مثالي كما عرف الجميع أنه لا يوجد شيء للتفاوض معه، سيتم تصفيتك إذا وصلت إلى هذا المؤشر وبالتالي عملت بشكل رائع بينما المقرضين المركزيين لم يعملوا.”

خدمات العملة الورقية والتحويلات الدولارية

تقدم Dakota أيضًا خدمات سوق العملات الورقية مثل تحويلات الدولار، والودائع والسحوبات. تم تصميم هذه الخدمات لأغراض إدارة الخزانة، حيث يتم دعم جميع الأموال المودعة على المنصة بسندات الخزانة الأمريكية.

التحديات التنظيمية والامتثال

أحد أكبر العقبات التي تواجه الشركات الأمريكية العاملة في مجال العملات المشفرة هو بناء منتج يمكنه الامتثال لمستويات التنظيم المختلفة عبر الولايات القضائية. في العام الماضي، اضطرت Coinbase إلى إطلاق جزء من شركتها في الخارج بسبب القيود في الولايات المتحدة. تتطلب خدمات Dakota القائمة على الدولار عادةً تراخيص مرسل الأموال (MTL) في جميع الولايات. ستتجاوز الشركة ذلك في الولايات المتحدة باستخدام طرف ثالث يمتلك MTL عند الضرورة. في أوروبا، تخطط للحصول على ترخيص مزود خدمة الأصول الافتراضية (VASP) وسيكون لكل منطقة متطلبات تنظيمية وامتثالية خاصة بها، بعضها سيتم بناؤه داخلياً بواسطة Dakota وستستخدم جهات خارجية للبقية.